疫情反复、供应链与物流的间歇性停摆,2022年的开头有点梦回2020的错愕感,但日子还得继续过。

近期在与从业者交流过程中,不少母婴商家提到,今年调整预期的同时,抖音、快手仍是线上重视的增量渠道。当然,在流量红利与资本红利消失、行业竞争加剧环境下,在抖音等平台如何实现精细化运营与常态化销售,持续出货并盈利,尤其是对于新消费品牌来说,仍是不得不面对的严峻挑战。

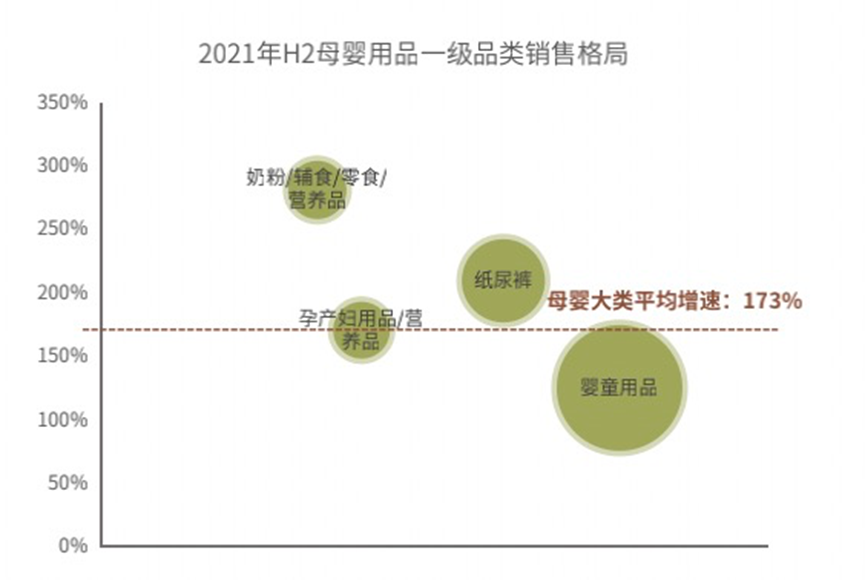

整体来看,目前婴童用品、纸尿裤是抖音平台母婴类目销售额占比最高的一级类目,此外奶粉、营养品等在内的婴童食品规模虽不是很大,但增速迅猛。蝉妈妈最新数据显示,2022年3月,婴童用品、纸尿裤、孕产用品/营养品、婴童食品抖音平台直播预估销售额分别为4.3亿元、3.1亿元、2.3亿元、1.8亿元。

在抖音平台,洗护、喂养、睡眠等婴童用品领域中,宝宝洗浴、护肤、防晒产品最为受消费者关注,以2022年3月数据为例,热销TOP10 的产品中,有5个与婴童洗护相关。此外,贝德美、海龟爸爸、贝亲、i-baby、戴可思、兔头妈妈等品牌表现亮眼,其中贝德美婴儿电热蚊香液月销售额超1700万;主打3-12岁儿童个护的新晋品牌海龟爸爸单月销售额高达3190万,其中儿童物理防晒霜备受青睐;i-baby恒温睡袋单月销售额超千万,其客单价大幅领先其他头部品牌。

从各个明星单品带货特点来看,品牌自播逐渐成为主流带货方式,如海龟爸爸洗护组合、贝亲奶瓶奶嘴、兔头妈妈甄选纸尿裤等产品,均选择以品牌自播带货为主。同时,各品牌之间明星单品类型重合度较低,在产品搭配上,以相同使用场景的单品组合成货品矩阵,更有利于爆品之间引流,如 “面霜+唇膏”、“奶瓶+奶嘴+奶 瓶奶嘴洗护套装”等。此前便有从业者表示,新一阶段,抖音电商将降低甚至取消头部达人流量补贴,重点转移向品牌方,转移至产品是大势所趋。同时不得不承认,品牌自播更考验品牌力和直播承接效果。

此外,年初持续到现在的这一波疫情对于不少商家来说影响巨大,工厂的产能不得不降下速度,不少地方发货和物流也受限。近期海龟爸爸在接受媒体采访中便表示,一边要想着当下的解决方法,譬如把能发的快递都用上,退货尽量挽留,一边要想着未来,譬如业绩的轮子慢下来后,如何打造内功,如何对用户满意度进行优化、如何进行内部协作管理和自身壁垒的搭建,还有研发和新品开发的持久性。

近两年来,婴童食品品类分化发展尤为明显,抖音也因此成为很多新老品牌的营销场和销售场。一方面,在成熟度、集中度很高的奶粉行业,传统线上线下渠道增长见顶,一些品牌如飞鹤、惠氏、爱他美等选择将抖音作为一大增量经营阵地。另一方面,辅零食、营养品等细分品类在线上仍增速可观,不乏一些新晋品牌从抖音快速开花,如婴幼儿辅零食品牌宝宝馋了早期通过在抖音等各大平台与众多母婴KOL、育儿专家、明星素人合作,快速打开市场建立起品牌知名度;此外,2020年以“分阶喂养”打开二次爆发局面的英氏,也在加快抖音、快手等多元渠道布局。

当前在抖音电商上,秋田满满、英氏、怡芽、小皮以及奶酪博士等品牌排名靠前,以2021年Q4数据为例,奶酪博士销售额领先其他品牌,销售额增速高于均值;营养品相关品牌如健敏思、澳乐乳、施贝安表现亮眼,如健敏思2022年3月销售额为1383万元,其中原装进口DHA3月销售额就近400万元。当然,与其他品类相比,婴童食品在抖音还有巨大的上升空间。

从各个品牌的策略来看,秋田满满、窝小芽、小皮的明星单品均采用自播带货,健敏思、施贝安则以海量达人矩阵拉动销售,其中零食类明星单品多为大容量包装。同时,多数婴童食品品牌通过差异化价格铺货,以此满足不同心智消费者的需求,譬如施贝安、澳乐乳主推单品同为藻油营养品,从价格定位上看形成了明显的梯队,以2021年Q4为例,澳乐乳平均客单价为359元,而施贝安的平均客单价为298元。

“纸尿裤规模已经从原来的600亿萎缩到400亿左右了。”自去年以来,多个从业者都对母婴行业观察表达了相同的看法。Nint任拓数据显示,2021年以天猫京东为主的线上平台,纸尿裤品类销售额为209.7亿元,同比上年下滑3.9%,而抖音纸尿裤品类由于规模基数相较较小仍然保持着不错的增速,如2021年Q4该品类平均增速为58%。

更值得关注的是,在抖音上销售排名靠前的纸尿裤品牌与天猫京东差异较大,如在抖音排名前两位的爱酷熊、经典泰迪纸尿裤并未出现在天猫京东TOP10之列。此外,大王、好奇、babycare、帮宝适等行业大牌也在持续不断投入抖音平台。作为产品同质化较为严重的类目,纸尿裤头部品牌不约而同地减少了自播带货,转为依靠头部达人影响力或是海量达人矩阵来推广单品。

从价格上来看,抖音上最畅销的纸尿裤价格主要集中在51-100元,其中,哆啦哈蕾、龙猫博士定位高客单价区间,以囤货装销售为主;爱酷熊、精典泰迪等品牌也推出囤货装单品;明星单品除囤货装外多为百元区间,价格段相对集中。

受出生人口下降等多重因素叠加影响,近两年多来孕产市场整体消费放缓。在主流线上平台,2021年孕妇装、孕产妇洗护、哺乳文胸、孕产彩妆等多个子类目消费下滑严重,同时吸奶器、孕产妇营养品略有增长。蝉妈妈2021年Q4数据表明,孕产TOP10品牌中,猫人、十月结晶、aroom销售额增速均为负值,双十一大促加持下,竞争力不进反退。

此外,从最新3月数据来看,抖音孕产类目畅销单品均来自嫚熙、袋鼠妈妈为主的头部品牌。同时,受限于商品类型的推广壁垒较高,孕产妇用品品牌的明星单品多为自播带货。

线上市场的变化一定程度上折射着行业的走向与发展。凯度消费者指数显示,在2021年,整体婴幼儿品类的销额下降了2.7%,主要是因为新生儿数量的下降,今年对全行业来说无疑压力更大。在很难改变目前已有的外部大环境下,提升企业内生力,想尽办法活下去,才是唯一出路。

评论(0)

您登录后可以评论,

登 录